蓝海从三个层次深入分析,了解应对CRS的合规策略!

CRS的规则比较繁杂,大多数人是看不懂的,即便看懂了,作用也不大,因为那些技术细节规则是给金融机构做尽职调查用的,对最终解决税务风险作用不大。

对非金融机构人士来说,更有效率的做法是,先结合自身情况了解应对CRS的合规性调查有哪些大方向,每个方向的特点、优势、不足是什么,再把与你有关的CRS规则放在恰当的场景中去考虑。

为了方便大家理解,本文把CRS的合规策略分为三个大的方向,即三个不同层次,供大家参考。

层次一:低等层级合规策略

仅从合规技术细节的角度出发应对

有的机构建议高净值人士,把金融资产转移到未与中国大陆签订CRS的美国、中国台湾等地;在境外购买房地产;购买艺术品;买护照等,都属于此类策略。这一层级的应对策略,具有一定的风险。

举例来说,不动产的信息交换目前在欧洲已经启动,将来全部纳入CRS交换范围只是时间问题;大部分保险产品期限较长,流动性不好;市场上能够买到的古董字画等艺术品大部分是假的。

层次二:中等层级合规策略

部分结合外汇、税收文件制定应对策略

这一类比较典型的应对策略是对纳税人的税收居民身份进行规划,例如选择一个低税率地区的税收居民身份,利用中国境内外的居住时间进行税收筹划。

看下面的例子:

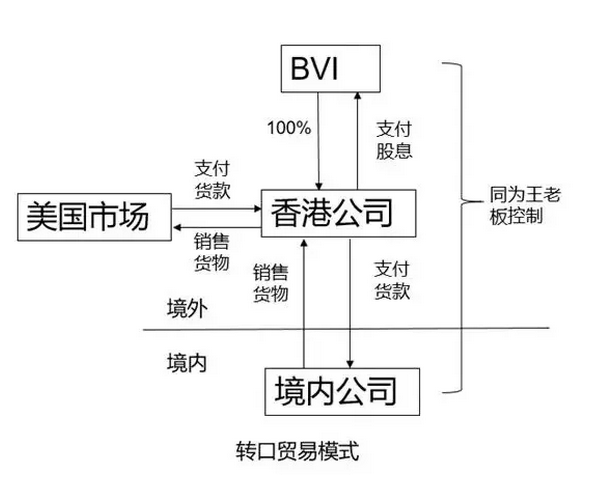

王老板是国内做转口贸易的企业家,在内地设有工厂,贸易模式是通过香港等低税率地区进行转口贸易销往美国市场,回款和利润留在海外账户,该模式存在很高的税务风险。王老板为了更安全的配置资产,5年前已经投资移民香港,并放弃中国大陆户籍。

根据中等层次应对策略,有关机构给王老板的建议如下:常住香港,控制回大陆居住的时间,这样在税收居民身份上就是香港税收居民而不构成中国大陆税收居民。

该应对策略的依据是:

(1)对香港公司来说,在当前的CRS信息交换规则下,香港公司是积极非金融账户,不需要穿透香港公司调查实际控制人;

(2)对于BVI公司来说,尽管是一家控股的空壳公司,构成了消极非金融账户,根据CRS规则应穿透BVI公司金融账户,调查其实际控制人王老板的信息,再交换给香港税务局(因为王老板现在仅具有香港税收居民身份,并且规避了中国大陆税收居民身份)。由于香港对境外所得、资本利得不征税,即使把有关金融账户交换给香港税务当局,王老板也不存在税务风险。

能做到中等层级的应对策略,对于资产规模不大的企业和个人来说已经不错了,但是对于体量较大的公司来说仍然是不够的,难以做到长治久安。

层次三:高等层级合规策略

把企业跨境股权、经营和交易结构与个人身份信息合规结合考虑,而不是只片面考虑个人安排

对于大多数跨境高净值人数来说,其资产配置往往是多样的,有金融资产、不动产、企业股权等,由于这些资产的固有属性,几乎不可能做到仅仅通过规划个人身份就能够应对多数资产的潜在风险。

最直接的例子就是,在第二层次的应对案例中,其风险来源主要是王老板企业的经营模式带来的,不改变这种风险很高的跨境经营模式,其他任何办法都只能是治标不治本。同时,应该考虑结合保险、信托等金融工具的优势,搭建合理的跨境经营结构。

要真正解决这些问题还需要靠专业的跨境税务知识,这也是目前很多CRS应对方案的缺陷所在。如有任何税务疑问,欢迎随时咨询蓝海顾问,我们可为您提供专业可靠的税务意见。